L’engagement ESG (Environnement, Social et Gouvernance) des entreprises occupe une place de plus en plus importante dans l’appréciation de leur performance, soutenue par une pression croissante de la part des consommateurs et investisseurs engagés, et un cadre réglementaire de plus en plus exigeant.

I/ Engagement ESG et création de valeur : des injonctions contradictoires ?

Un lien avéré entre engagement ESG et quatre déclinaisons de la création de valeur pour une entreprise

Alors que l’engagement ESG des entreprises a longtemps été considéré comme un coût que les entreprises étaient prêtes à supporter pour des raisons éthiques ou un engagement sociétal fort, un consensus s’est formé ces dernières années sur le lien entre engagement ESG et création de valeur pour l’entreprise. On dénombre ainsi quatre dimensions au moins dans lesquelles cette corrélation se vérifie :

- L’attractivité et la rétention des talents, notamment parmi les jeunes générations : ainsi, d’après une étude sur le climat de la Banque Européenne d’Investissement, 76% des Européens âgés de 20 à 29 ans considèrent que l’impact climatique de l’employeur est un critère important dans leur recherche, et 22% d’entre eux pensent que c’est une priorité.

. - La génération de revenus additionnels : dans de très nombreux secteurs, les « alternatives vertes » aux produits traditionnels ouvrent la voie à de nouveaux marchés dont la taille est encore souvent modeste mais à forte croissance. C’est par exemple le cas dans l’agroalimentaire. Le marché américain de la viande végétale – bien que de taille modeste à $5mds (vs $2trds pour le marché de la viande animale) - a atteint une croissance de 22% sur la période 2016-2019 (vs 6% pour le marché de la viande animale).

- L’accès facilité à des financements, souvent plus avantageux : en 2022, les prêts conditionnés pour tout ou partie à des mesures de performances extra-financières ont représenté 36% du volume total des nouveaux prêts accordés à des entreprises en Europe, témoignant de la grande disponibilité de fonds pour les entreprises prêtes à s’engager sur leur performance extra-financière. En complément de cet accès aux liquidités, il est intéressant de noter que l’engagement ESG des entreprises peut également générer un moindre coût du capital pour ces entreprises. Ainsi, d’après une étude BCG pour le World Economic Forum

. les entreprises le plus vertueuses en matière de développement durable- auraient accès à un meilleur taux de financement (de l’ordre de 50 à 100 pts de base de moins que leurs concurrents les moins avancés sur le sujet). - La réduction de certains coûts opérationnels : selon cette même étude réalisée avec le WEF, dans la plupart des secteurs d’activité, 50% des réductions d’émissions nécessaires pour qu’une entreprise parvienne à la neutralité carbone de ses opérations et de son approvisionnement énergétique ont un coût net nul, grâce notamment aux économies d’énergie et réductions de factures énergétiques induites… Et le climat n’est pas le seul facteur contributif à une meilleure marge opérationnelle. Par exemple, nous avons établi que dans le secteur des biens de consommation, les entreprises les plus vertueuses en termes de gestion de l’eau dégageaient, en moyenne, un taux de marge

. supérieur de 4 points de pourcentage à la médiane de leurs pairs sectoriels.

Une corrélation plus contrastée avec la création de valeur financière

La réponse est en revanche plus contrastée lorsqu’on se penche sur la dimension financière et le lien entre engagement ESG et création de valeur boursière. On observe ainsi une forme de consensus du monde académique sur la corrélation relative entre engagement ESG et performance financière mais une perception beaucoup plus nuancée des investisseurs et un clivage grandissant de la communauté financière sur le sujet ces dernières années.

Un consensus académique

Près de 3000 études ont été menées au cours de ces 50 dernières années sur la façon dont ces engagements peuvent se traduire dans la performance financière des entreprises. Deux méta-études nous intéressent particulièrement car elles permettent de tirer quelques enseignements sur cette corrélation entre engagements ESG et performance financière.La première étude retrace plus de 2000 études empiriques publiées entre 1970 et 2015

. et conclut que 90% d’entre elles observent une relation non-négative entre initiatives ESG et performance financière au sens large (performance opérationnelle, comptable, mais aussi boursière).- Dans 48% des cas la corrélation est positive, dans 41% elle est mixte ou neutre, et dans seulement 11% des cas elle est négative.

- Parmi les critères E, S et G, celui qui a le plus souvent un impact positif sur la performance financière est l’environnement et celui qui en a le moins est le social.

La deuxième méta-étude de l’Université de New York

. qui reprend les résultats de 1000 études publiées de 2015 à 2021 conclut également à une corrélation non-négative entre ESG et des métriques opérationnelles (ROA, ROE…) dans 94% des cas.- Dans 58% des études cette relation est positive, dans 21% elle est mixte (une même étude ayant des résultats positifs et neutres / négatifs) et dans 6% seulement elle est négative.

- L’impact positif des engagements ESG sur la performance financière devient plus significatif sur un temps longLes engagements ESG ont plus d’impact sur la performance financière lorsqu’ils sont associés à certains facteurs tels qu’une meilleure gestion du risque et un accent porté sur l’innovation

- Un mouvement de balancier dans l’enthousiasme des investisseurs

Ces dernières années, après une phase initiale de scepticisme de certains investisseurs, une forme de quasi-consensus semblait avoir émergé dans la sphère financière autour d’une corrélation supposée positive entre engagement ESG et performance financière et boursière. Pourtant, au cours des derniers mois, le caractère systématique de la corrélation positive entre ESG et performance boursière a progressivement été remis en question. De telle sorte que les critères ESG apparaissent aujourd’hui comme des critères incontournables d’hygiène, mais encore relativement peu comme des critères prioritaires pour les investisseurs.

Ainsi selon une récente étude internationale. , seuls 30% des investisseurs estiment qu’une entreprise doit renforcer ses engagements ESG afin de permettre de réduire ses risques long terme si cela doit se faire au détriment de ses performances de court terme (matérialisées par les bénéfices par action). L’évolution de la position d’un des principaux fonds d’investissement américains à ce sujet est très éclairante : après avoir adopté des directives fortement pro-environnementales en 2020, ce dernier a récemment décidé de réduire son soutien aux résolutions émanant d’actionnaires pro-climat. Ce changement de stratégie serait justifié par le caractère « prescriptif et contraignant » de certaines exigences environnementales, jugées incompatibles avec la recherche de performance. Dans le même sens, un des spécialistes mondiaux des fonds indiciels a annoncé se retirer de l’initiative Net Zero Asset Managers. un an seulement après l’avoir rejointe, mettant quant à lui en avant l’incompatibilité d’une approche d’investissement Net Zéro avec des fonds indiciels qui se veulent par nature diversifiés. En réaction à cela, des voix se sont élevées du côté des activistes environnementaux, critiquant ces fonds de premier plan pour le manque de cohérence de leur agenda ESG et les appelant finalement à renouveler leurs instances dirigeantes, insuffisamment engagées en la matière. - Une politisation de l’ESG qui conduit à des prises de position plus « philosophiques » qu’économiques

Aux Etats-Unis l’association grandissante de l’ESG à un positionnement politique démocrate a récemment conduit certains investisseurs à des décisions plus politiques qu’économiques. En témoigne, par exemple, la décision de l’Etat de Floride en décembre dernier de retirer la gestion de ses fonds à un acteur financier à qui il était reproché d’utiliser des critères d’investissement liés à l’ESG.

Quelles conclusions en tirer pour les dirigeants ?

Dès lors, comment les dirigeants et administrateurs d’entreprises peuvent-ils résoudre ces apparentes contradictions ? Dans quelle mesure les engagements ESG des entreprises peuvent-ils être reconnus et valorisés par leurs actionnaires ?

A travers une étude approfondie de l’impact des annonces environnementales sur le TSR (Total Shareholder Return

Note : l’analyse est faite en excluant les annonces ESG des entreprises ayant publié dans les 3 jours précédant l’annonce ESG ou les 10 jours suivants une autre annonce susceptible d’influer sur son TSR (ex. résultat, dividende, autre…)

Si la performance boursière des entreprises n’est pas intégralement déterminée par leurs engagements environnementaux, elle peut être influencée par la matérialité, la nature ou encore l’ampleur de ces engagements – à la hausse, comme à la baisse. En découle la nécessité pour les leaders des plus grandes entreprises de s’approprier ce sujet et de définir une approche intégrée : stratégique, environnementale et boursière.

II/ Environ 25% des annonces Climate & Sustainability (C&S) ont un effet positif sur la valeur boursière des entreprises à court terme

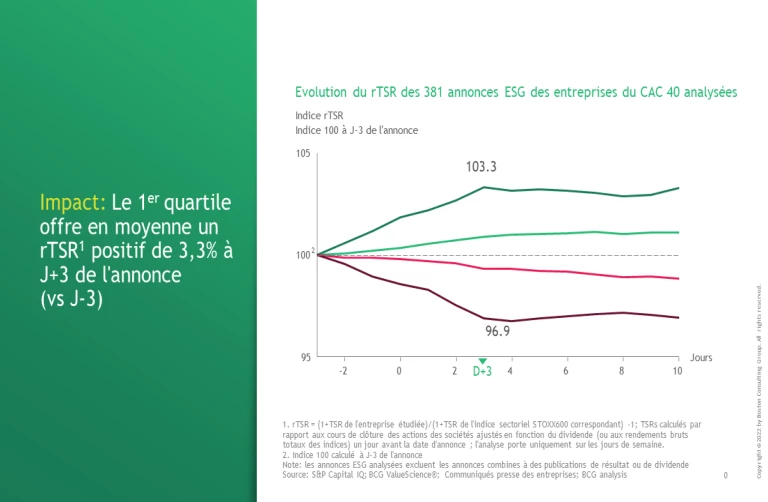

L’analyse globale des près de 400 annonces Climate & Sustainability que nous avons recensées entre 2021 et le Q32022

- En premier lieu, 25% environ des annonces Climate & Sustainability ont un effet positif significatif sur la performance boursière des entreprises, relativement à leur secteur. On constate ainsi un rTSR de +3,3% trois jours après l’annonce par rapport à trois jours avant l’annonce.

- Ensuite, par un effet miroir, 25% des annonces ont un effet négatif d’ampleur équivalente avec un rTSR de -3,1% trois jours après l’annonce par rapport à trois jours avant l’annonce.

- Enfin, 50% des annonces environ n’ont pas ou très peu d’impact à court terme sur le rTSR

III/ Des caractéristiques communes aux annonces ayant eu un impact positif sur la performance boursière des entreprise

A travers l’analyse granulaire du contenu des annonces Climate & Sustainability des entreprises du CAC 40, nous avons identifié quatre facteurs clés de succès qui accroissent la probabilité d’être positivement perçu par les investisseurs :

- Donner un caractère concret à l’annonce avec un impact matériel et mesurable : déterminer des objectifs chiffrés de l’impact de l’annonce sur la performance environnementale ou la contribution sociétale de l’entreprise. Un élément positif complémentaire consiste à faire vérifier et suivre le respect des ambitions annoncées par un organisme indépendant ou par des communications régulières.

- Illustrer comment l'annonce participe à la stratégie C&S de l'entreprise : démontrer que les initiatives C&S annoncées s’insèrent dans la stratégie C&S globale et renforcent les engagements C&S de l'entreprise

- Insister sur le potentiel de création de valeur : démontrer la contribution de cette annonce sur la création de revenus, gains de parts de marché réduction de coûts, amélioration de la performance de l’entreprise…

- Présenter le caractère innovant de l’annonce : indiquer la contribution nouvelle de la démarche présentée par l’entreprise apporte de nouveaux éléments à sa démarche sustainability ou à l’effort global de décarbonation

Notons par ailleurs qu’il existe des spécificités nationales dans la liste des critères constitutifs de « bonnes annonces ». Ainsi, dans d’autres géographies (en Australie notamment), deux autres critères de succès supplémentaires ont été identifiés : la mention des moyens financiers engagés pour mettre en œuvre l’objet de l’annonce y est un critère déterminant de son succès ; la cohérence de la communication autour de l’annonce à travers différents canaux participe également au succès de celle-ci. En France, la corrélation de ces deux critères avec la génération de rTSR positif n’a pas été démontrée.

Les annonces Climate & Sustainability générant les rTSR les plus positifs reprennent systématiquement au moins deux de ces quatre critères de succès.

Plus de 80% des annonces les plus performantes

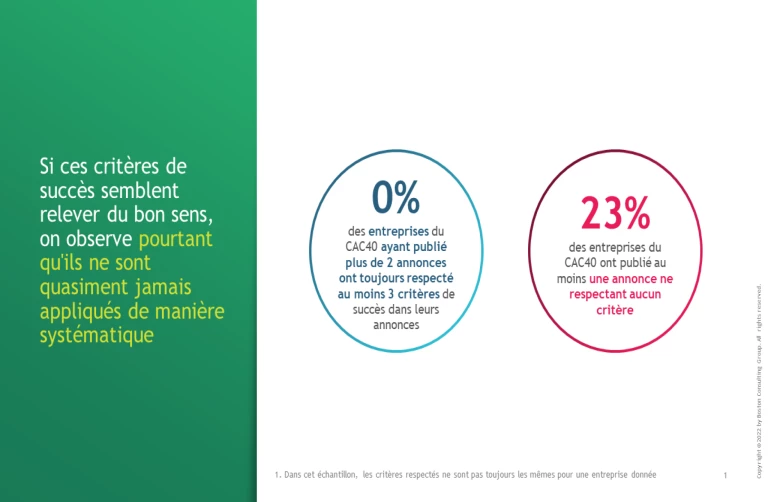

Si ces quelques critères semblent relever du bon sens, on observe pourtant qu’ils ne sont pas appliqués de manière systématique par les entreprises du CAC 40. Ainsi, parmi celles qui ont publié plusieurs annonces sur la période étudiée, aucune n’a respecté de manière systématique trois des quatre critères de succès dans ses annonces, et près d’un quart des entreprises du CAC 40 ont publié au moins une fois une annonce n’en respectant aucun.

IV/ De premières orientations suggèrent que les impacts sur la performance boursière des entreprises pourraient être différents selon la nature de l’annonce faite

Pour aller plus loin, il convient de distinguer quatre types d’annonces C&S faites par les entreprises :

- Les actions (nouveaux produits, services, M&A sur une activité « durable »)

- Les engagements (définition d’ambitions – plutôt quantitatives - de réduction d’émissions, souscription à des standards globaux à portée environnementale…)

- Les partenariats (entre acteurs privés, avec des partenaires académiques, ONG, participation à des coalitions sectorielles ou thématiques à portée environnementale)

- Les distinctions (reconnaissance par une tierce partie d’une performance environnementale : amélioration d’une notation extra financière, obtention de labels à portée environnementale…).

Cette distinction permet de faire apparaître des enseignements supplémentaires sur la performance relative des annonces, selon leur type. L’analyse de notre échantillon suggère quatre orientations possibles, qu’il conviendra de vérifier sur un échantillon plus large :

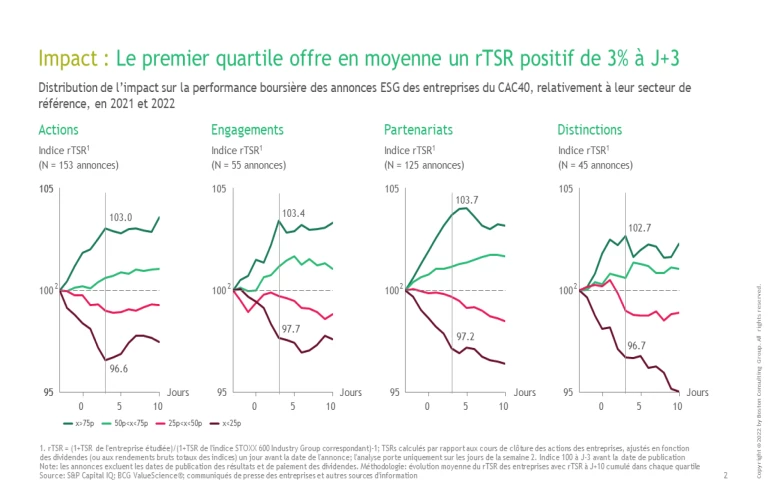

- Les annonces d’actions sont les plus communes parmi les annonces C&S faites par les entreprises (environ 40% des annonces étudiées). Elles présentent un potentiel de création d’impact positif équivalent à celui de création négatif (+3% pour le 1er quartile à J+3 vs. J-3 et -2.9% pour le dernier quartile).

- Les entreprises auraient plutôt intérêt, en général, à annoncer leurs prises d’engagements. Le potentiel d’impact positif sur la performance boursière des annonces d’engagement serait similaire à celui des autres natures d’annonces (+3,4% à J+3 vs. J-3), mais le potentiel d’impact négatif serait plus limité, à -2,3% pour le quartile des annonces les moins bien perçues par le marché vs. -3,1% en moyenne pour le moins bon quartile tous types d’annonces confondus).

- Les annonces de partenariats auraient le potentiel de création de valeur le plus important. En effet, le premier quartile d’annonces de partenariat présente un rTSR cumulé à J+3 tendanciellement supérieur aux premiers quartiles des autres natures d’annonces (+3,7% à J+3 vs. J-3).

- Les annonces de distinctions sont plus risquées et méritent une attention particulière. D’une part, la performance à J+3 des meilleures annonces serait tendanciellement plus faible que celles des autres natures d’annonces (+2,7% à J+3 vs. J-3), tandis que les annonces les moins performantes seraient plus durement sanctionnées (-3,3% pour le moins bon quartile à J+3).

Vers une approche intégrée de la stratégie d’entreprise

Les engagements ESG des entreprises font désormais partie intégrante de leur stratégie. La communication des entreprises sur ce thème devient une partie influente de la communication financière, avec des impacts boursiers positifs, comme négatifs. Dans ce cadre, nous appelons les dirigeants d’entreprises à se saisir de cette opportunité nouvelle. Nous nous tenons à la disposition de ceux qui souhaiteraient explorer les nouvelles possibilités qu’offre l’ESG dans le cadre d’une stratégie boursière intégrée.

A propos de BCG

BCG accompagne les dirigeants du monde entier (entreprises, États, ONGs etc.). Nous sommes à leurs côtés pour les aider à relever leurs plus grands défis. Créé en 1963, BCG a été le pionnier du conseil en stratégie. Aujourd'hui, nous aidons nos clients dans toutes leurs transformations afin d’accélérer leur croissance, renforcer leur avantage concurrentiel et générer un réel impact.

La réussite des organisations passe aujourd’hui par leur capacité à associer les meilleures ressources humaines et digitales. Nos équipes apportent une expertise industrielle et fonctionnelle approfondie à nos clients. BCG propose des solutions qui s’appuient sur du conseil de très haut niveau, du design, le déploiement de nouvelles technologies ou encore la création d'entreprises digitales- en respectant toujours la raison d’être des entreprises. Nous travaillons avec nos clients selon un modèle collaboratif unique, à tous les niveaux de l’organisation.

Plus d'informations sur http://www.bcg.fr/ .

À propos du renforcement de nos compétences C&S avec l’acquisition de Quantis

Depuis de nombreuses années, BCG s’est distingué par son investissement dans les sujets ESG, notamment Climate & Sustainability. En ce sens, BCG a annoncé l’acquisition en septembre 2022 du cabinet de conseil Quantis, spécialiste en accélération de la transformation durable des entreprises.

À propos de la practice Corporate Finance & Strategy de BCG

La practice Corporate Finance & Strategy (CFS) de BCG, c’est plus de 18.000 missions réalisées dans le monde ces 5 dernières années, autour de sujets de stratégie, de finance d’entreprise, de disruption et de réinvention, de transaction et d’intégration. Dans notre bureau parisien, c’est une équipe dédiée d’une vingtaine de personnes accompagnée par une centaine d’affiliés qui participent au modelage de l’économie française avec des projets stratégiques de grande ampleur, tels que des projets de croissance et d’innovation, de fusions-acquisitons, et de stratégie Sustainability.

Encart : infographie des annonces Climate & Sustainability des entreprises du CAC 40 - Parmi les quatre grands types d’annonces Climates & Sustainability possibles, les entreprises françaises ont privilégié les annonces d’actions et d’engagements

Les annonces Climate & Sustainability des entreprises du CAC40, peuvent être regroupées en quatre grandes catégories

- Les actions : elles consistent par exemple à effectuer un investissement organique ou M&A, développer un produit ou pénétrer un marché avec une dimension environnementale, privilégier les solutions de financement vertes (e.g., sustainability-linked bonds), adapter le fonctionnement opérationnel de l’entreprise dans le but de limiter l’impact carbone et de favoriser les enjeux environnementaux

- Les engagements : ils consistent à s’engager à respecter des exigences environnementales d’ordre quantitatif (ex : Net Zero) ou qualitatif (ex : accompagner ses clients vers la transition énergétique) selon des échéances temporelles précises

- Les partenariats : ils consistent à conclure un accord entre une entreprise et une institution tierce afin de mutualiser des moyens et des compétences, par exemple rejoindre une organisation ou une fédération d’entreprises faisant la promotion de pratiques plus favorables à l’environnement

- Les distinctions : elles récompensent une action en faveur des sujets environnementaux, sous la forme d’un prix, d’un label, d’une note ou encore d’un titre

Une cinquième catégorie d’annonces, les controverses – qui consistent en une prise de position à la suite d’une mise en cause sur l’impact environnemental de l’activité d’une entreprise – a été exclue du périmètre principal de notre étude compte tenu de la taille trop réduite de l'échantillon sur la période analysée.

L’analyse volumétrique de ces catégories révèle plusieurs éléments intéressants :

- Les entreprises du CAC40 privilégient l’annonce d’actions et de partenariats comme outils de leur politique de communication environnementale. Ainsi, les « actions » représentent presque la moitié (40 %) du total des annonces environnementales de janvier 2021 à octobre 2022 (période de l’étude), juste devant les partenariats (33 %).

- Par ailleurs, les entreprises appartenant à une industrie où la matérialité des enjeux environnementaux est plus forte, génèrent un volume d’annonces plus important. Ainsi, la moyenne d’annonces publiées par une entreprise du CAC40 en 2021-2022 est de 10 en moyenne contre 17 pour les entreprises du secteur “Basic Materials”.